Sobre este tema algunas reflexiones rápidas:

1) Recurrir a impuestos como los mencionados no es sino un sustituto para evitar la verdadera reforma fiscal. Además, allegarse más recursos por estas vías, sin que exista un compromiso explícito por parte de la administración de mejorar la eficiencia en la asignación del gasto o sin que haya evidencia o interés demostrado de lograr una mayor eficiencia recaudatoria es, simplemente, posponer la solución de fondo de los verdaderos problemas recaudatorios del país.

2) El aumento en los 30 mil millones de pesos en la estimación de los ingresos, es sólo eso, un aumento en la estimación de ingresos. Este aumento se logró, básicamente, a partir de modificaciones a ciertos supuestos y cálculos implícitos en las estimaciones (por ejemplo, mediante un aumento de 30 centavos de dólar en el precio estimado del precio del barril de petróleo). Esto es, no se trata de un aumento real, sino de un aumento en las estimaciones y quizá hubiera sido interesante ajustar de una vez los ingresos esperados como resultado de la estimación de crecimiento de la economía del país, ya que díficilmente se alcanzará la meta establecida de 3.6% para 2007.

3) El aumento al impuesto al tabaco está plenamente justificado. Ya sea por razones económicas (aprovechando su baja elasticidad precio de la demanda) o por razones de salud pública, un aumento al impuesto de los cigarros es una forma fácil y eficiente de obtener ingresos adicionales. Esto es mejor aun, si al menos una parte de esos ingresos adicionales se destinan a la difusión de campañas antitabaco o al sector salud para la atención de enfermedades relativas al tabaquismo.

4) Sin embargo, el aumento al impuesto a los refrescos no parece estar plenamente justificado. Si bien es cierto que el excesivo consumo de estas bebidad puede estar estrechamente asociado a problemas de obesidad y diabetes, su consumo no tiene externalidades en otros individuos (a diferencia del tabaco, la gasolina y las bebidas alcohólicas). Por otro lado, un aumento en los impuestos al refresco si tendría implicaciones distributivas importantes y si afectaría el poder adquisitivo de la gente de menores ingresos. En este sentido, las empresas productores han señalado atinadamente que justamente estos sectores serían los más afectados por tal medida. En respuesta, el Director del SAT ha afirmado que esto no es cierto porque de la recaudación esperada "3.4% proviene de los deciles de más bajo ingreso, mientras el 19% proviene de los más altos."

¿Quién tiene la razón? Parcialmente ambos. Es decir, los sectores de más bajos ingresos destinan un porcentaje mayor de sus ingresos al consumo de refrescos que la gente de más altos ingresos, sin embargo, debido precisamente a su bajo nivel de ingresos su contribución a la recaudación total es menor. Sin embargo, debe tenerse presente que el carácter regresivo o progresivo de una medida debe analizarse en términos relativos al ingreso de los individuos. En ese sentido, es claro que una medida como la propuesta tiene un sesgo de caracter definitivamente regresivo.

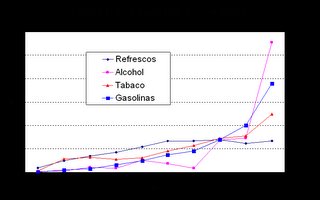

Para poder ver porque es distinto el consumo de refrescos al de otros bienes como la gasolina, el tabaco y las bebidas alcoholicas, a continuación les muestro una gráfica elaborada con datos del estudio "Distribución del pago de impuestos y recepción del gasto público por deciles de ingreso de las familias. Resultados para el año 2004" en donde se muestra la contribución por decil a los impuestos especiales recaudados por diferentes conceptos (pueden agrandar la gráfica con un click):

Como se puede ver en el gráfico, la contribución en impuestos por refrescos es mucho más plana que la de los otros bienes. Esto se debe precisamente a que los hogares de menores ingresos destinan una proporción relativamente alta de sus ingresos al consumo de bebidas refrescantes.

Para complementar la idea sobre la importancia del consumo de refrescos vale la pena tener en cuenta que los refrescos son uno de los bienes con mayor peso en el rubro de Alimentos y Bebidas en el cálculo del Indice Nacional de Precios al Consumidor (1.45%), apenas debajo de la leche (1.86%) y la cerveza (1.46%), y que están por encima de otros bienes tan importantes como la Tortilla (1.22), el Pollo en piezas (1.05) y el Bistec (1.14). Así pues, el aumento en el impuesto a los refrescos no es una cosa tan trivial como parece.

Puedo entender que los diputados del PAN hayan votado a favor de este impuesto en busca de mayores recursos para la administración, pero ¿en qué estarían pensando los diputados del PRI y el PRD cuando avalaron este impuesto? Esperemos que los senadores sean un poco más cuidadosos cuando voten este tema.

12 comments:

Los senadores del PRI y del PRD efectivamente fueron más cuidadosos al votar sobre el impuesto al refresco, así que no lo aprobaron. Son buenas noticias... o no?

Gerardo,

Muy interesantes tus reflexiones. Lo único que puedo decir al respecto es que, efectivamente, los senadores fueron "un poco más cuidadosos" al votar el tema. No por las consideraciones del impacto social de la medida, sino por el cabildeo que las refresqueras hicieron vía la egregia senadora Yeidcol Polevsky (hay varias crónicas en la prensa al respecto). No deja de haber una tremenda paradoja en el hecho de que las refresqueras estén en la lista negra de AMLO (por su supuesto apoyo ilegal a la campaña de Calderón) y que, al mismo tiempo, los senadores del PRD legislen a favor de los intereses de esas mismas refresqueras.

Sorpresas te da la vida.

Saludos,

c.

C: No te confundas mi estimad@ c ni creas todo lo que dicen las crónicas periodísticas. Aceptando sin conceder lo que dices de Yeidckol, te pregunto: ¿acaso crees que YP tiene el poder de convencimiento suficiente como para haber convencido a todos los senadores del PRD de su decisión? Porque no mejor ves los argumentos defendidos en la tribuna por alguien como Pablo Góme o lo que dijo en una entrevista: "No estamos de acuerdo con la creación de impuestos que tengan que ser pagados por el pueblo, cuando hay tantas concesiones fiscales a los grandes ricos que no están siendo acotadas".

Por otro lado, ¿tu crees que las refresqueras iban a terminar pagando el impuesto? Una de las primeras lecciones de microeconomía versa precisamente sobre el tema de quién paga los impuestos y la conclusión es clara: depende de las elasticidades de la demanda y oferta. En este caso en particular es claro que la relativa inelasticidad de la demanda por refrescos llevaría a un cambio muy pequeño en la demanda por este producto y a que casi todo el aumento de precio lo pagaran los consumidores. Así pues, no creas eso de que con la medida se legisló en favor de las refresqueras, si se pretende que estas paguen más impuestos que se lo traten de cobrar por otras vías, pero no mediante un impuesto al consumo.

En el último número de la revista Estudios Económicos del Colmex aparece el artículo “Estimación de elasticidades e impuestos óptimos a los bienes más consumidos en México”, de Jorge N. Valero Gil. Entre esos bienes más consumidos están los “refrescos y bebidas y jugos naturales” (incluye aguas preparadas sabor frutas, refrescos embotellados y envasados), que representan el 5.1% del gasto en alimentos de las familias (15.5 millones aplicando factores de expansión). En el artículo se encuentra que, para el 2002, la elasticidad precio de la demanda (retirando el efecto de la calidad) para los “refrescos y…” es de -1.39, ligeramente inferior a su sustituto “aguas con o sin sabor” (-1.45), y superior a otros bienes como tortillas (-0.71), carne de pollo (-1.33), leche pasteurizada y bronca (-1.10), etc. El autor obtuvo una elasticidad precio más alta para la carne de res (-1.45) y el rubro de “otros alimentos” (-2.06), que son los consumidos fuera del hogar y algunos alimentos preparados. En cuanto a las elasticidades en poblaciones rurales (2,500 habitantes o menos) la elasticidad para los “refrescos y…” asciende a -5.17, superior al resto de los alimentos (sin embargo, estos resultados no fueron estadísticamente significativos, pero los comento por motivos de comparación). El hecho de que la elasticidad precio de la demanda sea tan alta lleva a Valero Gil a afirmar que es ineficiente imponer un impuesto más alto a estos bienes: “Un bien que tenga una alta elasticidad precio (…) tendrá un efecto negativo mayor, lo que provocará un efecto total más elevado y un mayor costo social de introducir un impuesto adicional en el bien”. Lo anterior lo respalda con las elasticidades cruzadas, que son altas para bienes como tortilla, carne de res y tomate, jitomate, cebolla y chile en relación con los refrescos, por lo que el incremento en el último bien reduciría el consumo de los anteriores, lo que es socialmente indeseable. (Las estimaciones son débiles para las zonas rurales.)

Jorge Valero concluye que, considerando motivos tanto de eficiencia como de distribución, los refrescos no deberían tener mayores impuestos.

¿Esto que tanto descalifica el aumento en los impuestos a las refresqueras? En mi opinión, tienen que ver con la elasticidad precio de la demanda y el tipo de impuesto. Me parece que los resultados de Valero Gil aplican mejor cuando se trata de un incremento al IVA y, si aceptamos como buenos sus resultados, las refresqueras tendrán poco margen para trasladar el costo a los consumidores (en especial en zonas rurales, aunque los resultados no fueron significativos), por lo que terminarían absorbiendo una parte importante de éste. Claro, el efecto adverso podría seguir estando presente para los más pobres, debido a que son más sensibles a cambios relativamente pequeños.

Saludos.

Pues ya me enteré que se canceló el impuesto del 5% a los chescos, jejeje. Pues los senadores se sintieron obligados a resarcir la pérdida, ¿de dónde? De nuestras ventas virtuales de petróleo. Bendito petróleo, ¿qué haríamos sin él?

jl,

Gracias por la referencia, que ya conocía pero no había mencionado. El artículo de Valero lo encuentran en la siguiente dirección: http://estudioseconomicos.colmex.mx/valero.pdf

Por cierto que una de las implicaciones del artículo de Valero es que no convendría aumentar los impuestos a los refrescos ni por razones de eficiencia (cuadros 12 y 13) ni por razones de equidad (cuadros 14 y 15).

Saludos!

Gerardo, gracias por tu comentario. El aspecto que me causa un poco de ruido es el tipo de impuesto. Valero analiza un cambio en el IVA, mientras que el que se planteó era aplicable directamente a los productores. ¿Qué opinas de ésto?

¡Saludos!

No hay diferencia ni en la práctica ni en el análisis. Nota que en ambos casos se trata de un impuesto ad valorem, en donde la empresa productora se encarga de cobrar el impuesto, traslada lo que puede al consumidor y se encarga de pagarle al fisco lo recaudado. Así pues, el efecto analítico es también el mismo, ya que lo puedes ver como un desplazamiento hacia arriba de la curva de oferta por un aumento en los costos o como un desplazamiento para compensar la pérdida de ingreso neto derivado del impuesto. En ambos casos, la conclusión es análoga.

Gerardo, muy ilustrativos tus comentarios. Sólo quisiera pedirte alguna reflexión sobre, como dice jl, el "bendito petróleo". Ha habido mucho ruido político al respecto en la opinión pública, pero muy escasas reflexiones económicas serias sobre la mejor manera de utilizar esos recursos.

Saludos,

c

Gerardo,

Muchas gracias.

En verdad los diputados hacen análisis de elasticidades?? mmmmm, no lo creo, o tú que opinas Gerardo?. Creo que el estira y afloja del presupuesto fué mas bien un acuerdo con tal de aprobar el apoyo a adultos mayores y educación(en lo que estoy de acuerdo) vs el impuesto a los refrescos. Y hablando de elasticidades, siempre creí que la demanda de los refrescos era inelástica y que el impuesto podría funcionar, pero ya veo que no, gracias por el link del artículo gerardo y si sabes de algunas otras referencias te agradecería

Saludos

src

En verdad los diputados hacen análisis de elasticidades?? mmmmm, no lo creo, o tú que opinas Gerardo?. Creo que el estira y afloja del presupuesto fué mas bien un acuerdo con tal de aprobar el apoyo a adultos mayores y educación(en lo que estoy de acuerdo) vs el impuesto a los refrescos. Y hablando de elasticidades, siempre creí que la demanda de los refrescos era inelástica y que el impuesto podría funcionar, pero ya veo que no, gracias por el link del artículo gerardo y si sabes de algunas otras referencias te agradecería

Saludos

src

Post a Comment